I segnali di ripartenza sul mercato del credito sono sempre più evidenti. I primi mesi del 2016 si sono dimostrati positivi, sebbene la crescita sia stata minore rispetto ai trimestri precedenti. Infatti, dopo le prime avvisaglie di miglioramento nella seconda metà del 2013, quando la contrazione dei volumi aveva cominciato a rallentare, dal 2014 si riscontrano le prime note di ottimismo, confermate e accentuate nel corso nel 2015.

Nonostante dall’inizio del 2016 la crescita stia rallentando, la domanda di mutui da parte delle famiglie è in aumento dall’estate 2013 e aveva toccato il picco a metà dell’anno scorso. La Banca Centrale Europea sta continuando ad operare per sostenere i finanziamenti alle famiglie e alle imprese, ma il settore rimane condizionato dalla situazione economico-finanziaria del nostro Paese, dell’Eurozona e dell’intera area economica dell’Unione Europea, sarà perciò determinante l’andamento del mercato del lavoro e, di conseguenza, il clima di fiducia delle famiglie. L’offerta bancaria è in miglioramento, infatti si riducono gli spread sui mutui destinati alla prima abitazione e con bassa percentuale di intervento sul valore dell’immobile. Le politiche di erogazione rimangono prudenziali e la qualità del portafoglio degli istituti è un fattore determinate che condiziona le scelte di erogazione.

Nel nostro Paese vengono finanziati principalmente cittadini italiani, infatti l’83% dei mutui è stato erogato a persone di origine italiana, ma stanno aumentando le percentuali degli stranieri: attualmente quasi il 13% è rappresentato da cittadini di altri Paesi del Vecchio Continente e il 4,1% da immigrati extra-europei. Le nazionalitàpiù rappresentate sono quelle rumena, albanese e moldava, mentre la maggior parte dei non europei proviene dall’Asia, seguiti a brevissima distanza dai latinoamericani e dagli africani.

Osservando la provenienza del mutuatario nell’ambito delle macroaree italiane e confrontando i risultati tra loro, si evince che gli istituti di credito tendono a finanziare i cittadini non italiani maggiormente nel Nord Italia (in particolare, più di un terzo dei soggetti finanziati nel Nord-Est non è italiano).

Età anagrafica

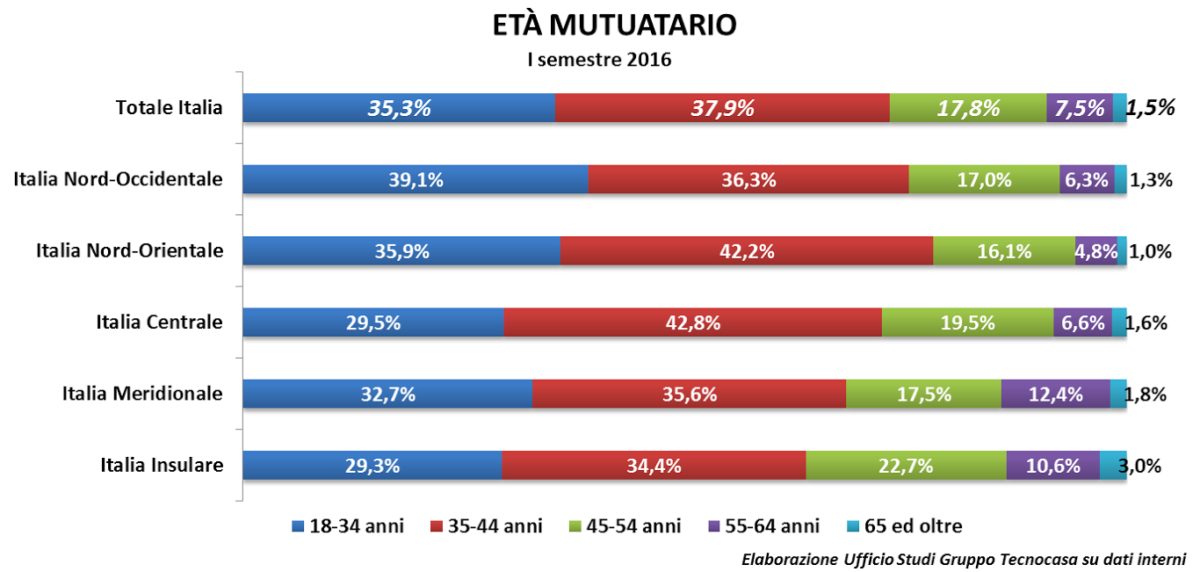

L’età media di chi ha sottoscritto un mutuo nel primo semestre 2016 è 39,6 anni. L’analisi per fasce d’età mostra come sia la popolazione più giovane a fare un maggior ricorso al mutuo e, in generale, la percentuale decresce con l’aumentare dell’età. C’è una leggera preponderanza dei 35-44enni rispetto agli under 35: la prima fascia incide per il 37,8%, quella più giovane pesa invece il 35,3%.

Confrontando la classe d’età del mutuatario con la macroarea di riferimento, si nota come vi siano alcune differenze geografiche. Il Nord-Ovest ha un andamento sostanzialmente in linea con il dato nazionale, sebbene siano maggiormente gli under 35 ad aver sottoscritto un finanziamento (39,1%, a fronte del 35,3% nazionale). Il Nord-Est e il Centro hanno la quota più alta di 35-44enni, che infatti pesano rispettivamente poco più del 42% e quasi il 43%. Nel Sud e nelle Isole, invece, sono le fasce medio-alte ad incidere maggiormente, con percentuali che superano il 30%: tra Sicilia e Sardegna si segnala il 22,7% dei 45-54enni, mentre nel Mezzogiorno la quota dei 55-64enni è la più alta tra tutte le macroaree (17,5%).

Fonte : Ufficio Studi Gruppo Tecnocasa